川观新闻记者 赵张冬 嘀嗒出行供图

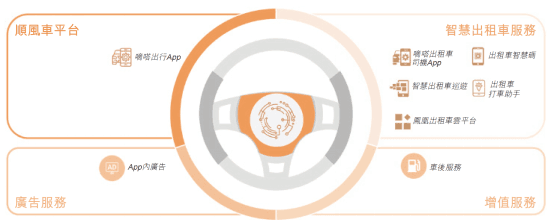

10月8日,嘀嗒出行(简称嘀嗒)正式向香港交易所公开递交招股书,拟在港交所挂牌上市,海通国际资本有限公司及野村国际(香港)有限公司为联席保荐人。招股书显示,嘀嗒是中国领先的技术驱动型移动出行平台,专注顺风车和出租车发展。

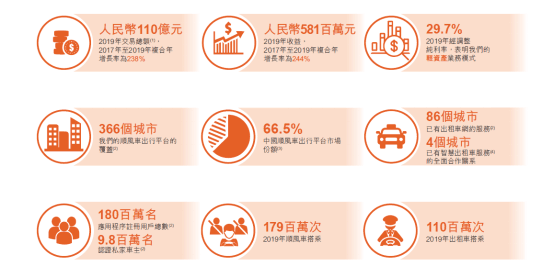

截至2020年6月30日,嘀嗒已经在全国366个城市提供顺风车服务,大约有1,920万位注册顺风车车主和980万位认证通过的顺风车车主。2017年、2018年和2019年,嘀嗒顺风车GTV分别约为7亿元、19亿元和85亿元,2018和2019同比增长分别为171.4%和347.4%。

同时,在出租车领域,截至2020年6月30日,嘀嗒已在86个城市提供出租车网约服务,并与17个城市的市级或区级出租车协会建立了战略合作伙伴关系。

招股书显示,2019年,嘀嗒平台交易总额为110亿元人民币。2017、2018和2019年,嘀嗒的营业收入分别为0.49亿元、1.18亿元和5.81亿元,三年累计增长近12倍。同时,2019年和截至2020年6月30日止六个月,嘀嗒经调整净利润分别为1.72亿元和1.51亿元。

从数据看,截至2020年6月30日止六个月,嘀嗒平台的平均月活用户为1,470万名。2017、2018、2019近三年的营业收入分别为0.49亿元、1.18亿元和5.81亿元,三年增长近12倍。

得益于轻资产、低变动成本的商业模式,按经调整净利计算,嘀嗒自2019年起已实现盈利。2019年及截至2020年6月30日的六个月,经调整净利润分别为1.72亿元和1.51亿元,对应经调整净利润率分别为29.7% 及48.6%。在经营现金流上,嘀嗒2019全年创造经营性现金流近4亿元,2020上半年,仍创造1.3亿经营性现金流。

招股书显示,管理团队持股比例为34.43%,占总投票权的50%,上市后可控制投票权约73.57%,以宋中杰为首的高管团队保持管理团队的独立决策权,将使公司长期受益。根据招股书,机构股东包括蔚来资本、IDG、崇德投资、易车、高瓴资本、京东、携程等,在嘀嗒出行上市前持股比例分别为21.60%、10.23%、7.15%、4.95%、4.14%、4.14%、2.86%。